Війна в Україні та світовий молочний ринок

Глобальний молочний ринок у першому кварталі поточного року розвивався під тиском факторів, сформованих ще в другій половині 2021-го. Загалом вони характеризувалися дисбалансом попиту і пропозиції, що утворився під впливом недостатнього рівня виробництва молока в попередні періоди та високого імпортного попиту. Ситуація загострюється через здорожчання складових собівартості як сирого молока, так і молочної продукції на тлі воєнного протистояння між двома найбільшими постачальниками кормів та палива — Україною та росією.

Rabobank пише, що війна між росією та Україною додає невизначеності до і без того нестабільного світового молочного ринку. «Імпорт молочної продукції з ЄС і США відігравав свою роль на російському ринку до 2014 року, коли було введено ембарго. Разом з тим, ціни на корми, добрива та енергоносії будуть суттєво рости», — зазначають аналітики.

Згідно з дослідженням Rabobank, високі ціни на енергоносії впливають на всю економіку: «Однак в молочному секторі це матиме особливий вплив на енергоємні роботи, зокрема розпилювальних сушарок для сухого збираного і незбираного молока та сироватки».

Rabobank очікує, що цей тиск буде найбільш відчутним в ЄС, де приблизно третина поставок газу іде з росії: «Стрибки цін на природний газ можуть перешкодити надходженню молока на заводи, що займаються сушкою молока, при цьому позиції заводів з виробництва сиру і сироватки можуть бути трохи кращими».

ЯК РОЗВИВАВСЯ СВІТОВИЙ МОЛОЧНИЙ РИНОК

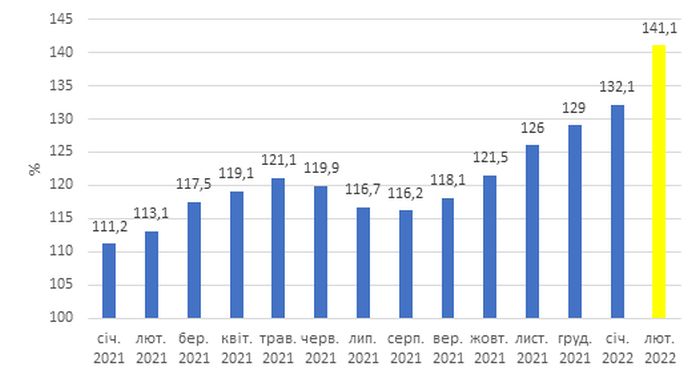

Середнє значення Індексу цін на молочну продукцію ФАО в лютому 2022 року становило 141,1 пункту (графік 1), що на 8,5 пункту (6,4%) вище рівня січня. Таким чином, зростання значення індексу триває вже шостий місяць поспіль, внаслідок чого його показник виявився на 28 пунктів (24,8%) вищим порівняно з відповідним періодом минулого року.

Графік 1. Динаміка індексу цін на молочні продукти ФАО, %

Джерело: ФАО.

У лютому міжнародні котирування всіх видів молочної продукції, представленої в цьому індексі, підвищилися через скорочення пропозиції на світових ринках, і тенденція триває через більш низьку, ніж очікувалося раніше, пропозицію молока в Західній Європі та Океанії. Зниження пропозиції у світі, а також стабільний імпортний попит, особливо в Північній Азії та на Близькому Сході, призвели до різкого підвищення котирувань сухого незбираного молока та сиру.

Крім того, внаслідок скорочення постачання молока на сушильні підприємства в Західній Європі також значно зросли міжнародні ціни на сухе збиране молоко, а зростання цін на вершкове масло спровокувало високий попит на спотовому ринку.

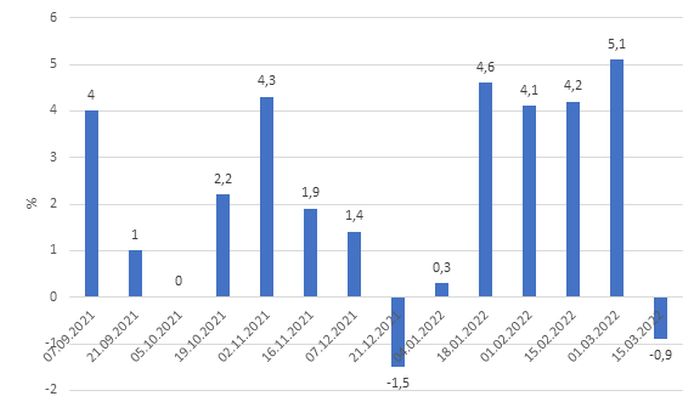

Графік 2. Динаміка Індексу цін на молочні продукти GDT,%

Джерело: GDT.

Крім того, індекс цін Global Dairy Trade (GDT) досяг рекордного рівня на торгах 1 березня і був найвищим за останні десять років. Після чого, на торгах 15 березня через послаблення попиту з боку Китаю, на фоні нових спалахів COVID-19, індекс дещо просів. Хоча значення все ще залишаються рекордними. Індекс опустився на 0,9% (графік 2). Середня ціна тонни молочних продуктів становила 5039 дол./т.

Сир «Чеддер» піднявся майже на 0,3% — до 6412 дол./т, а масло подешевшало на 1,8% — до 6958 дол./т. Cухе незбиране молоко опустилося в ціні на 2,1% — до 4596 дол., а сухе збиране молоко підскочило на 1,6% — до 4545 дол. тонна. Безводний молочний жир подорожчав на 0,4% — до 7111 дол./т, а лактоза на 0,6% — до 1618 дол./т.

За даним аналітиків Rabobank, основною причиною зростання цін на молочні продукти стало зниження рівня виробництва сирого молока на всіх ключових ринках. У своєму щоквартальному звіті «Глобальна молочна промисловість у 2021 році» (за підсумками чотирьох кварталів) зазначається, що виробництво впало до показників 2014 року. Поєднання низького зростання світової пропозиції молока в основних експортних регіонах та високого попиту на імпорт із боку Китаю протягом 2021 року створили основу для нинішнього рівня цін.

Так, в Європейському союзі у 2021-му було вироблено 144,4 млн. т молока, що на 0,3% (або 483 тис. т) менше, ніж у 2020 році. Топ-3 виробники регіону показали в річному підсумку скорочення виробництва молока. Німеччина скоротила обсяги на 1,9% — до 31,9 млн. т, Франція на 1,5% — до 24,2 млн. т, а Польща на 2,8% — до 13,6 млн. т. Така ж динаміка зберігалася і в січні 2022 року. За підсумками місяця в регіоні було вироблено 11,67 млн. т молока, що на 0,5% менше показників минулого року.

Статистика США свідчила про зростання виробництва молока в загальному за підсумками 2021 року на 1,4% — до 102,6 млн. т. Проте, в останні два місяці року динаміка пішла на спад, продовжуючи скорочуватись і в січні-лютому 2022-го. Так, за перші два місяці поточного року обсяг виробництва там зменшився на 1,4% — до 16,6 млн. т.

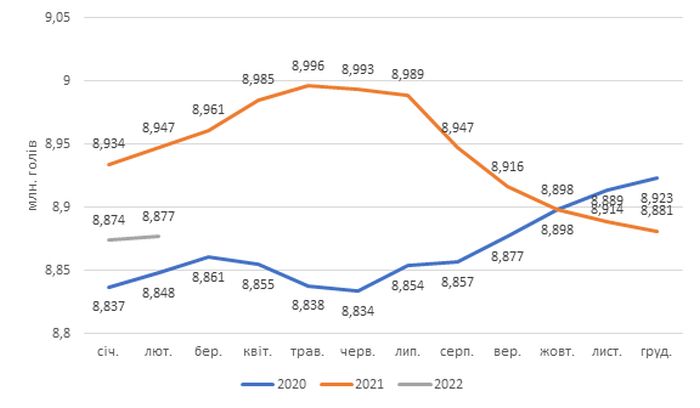

Занепокоєння також викликав той факт, що вперше за багато років американські фермери скорочували поголів'я корів. Так, починаючи із травня 2021-го, чисельність корів ішла на спад і до кінця року скоротилася на 1,27% — до 8,88 млн. голів. Дані лютого 2022-го також були нижчі за показники минулого року — 8,877 млн. голів (-0,8%), див. графік 3.

Графік 3. Динаміка чисельності корів у США, млн. гол.

Джерело: clal.it.

Якщо на європейському та американському ринках головним драйвером уповільнення виробництва стала собівартість, то в Новій Зеландії та Австралії ним стала несприятлива погода.

У лютому виробництво в Новій Зеландії знизилось на 8,2% порівняно з минулим роком — до 1,8 млн. т. Така тенденція зберігається вже сьомий місяць поспіль. Загалом за 9 місяців 2021/22 МР в регіоні було вироблено 17,2 млн. т молока, що на 4,2% менше ніж у попередньому періоді.

Ситуація в Австралії не краща. За вісім місяців маркетингового сезону виробництво скоротилося на 3% — до 6,3 млн. т.

Нестача молока на ринку та висока собівартість штовхають ціни на молоко вгору.

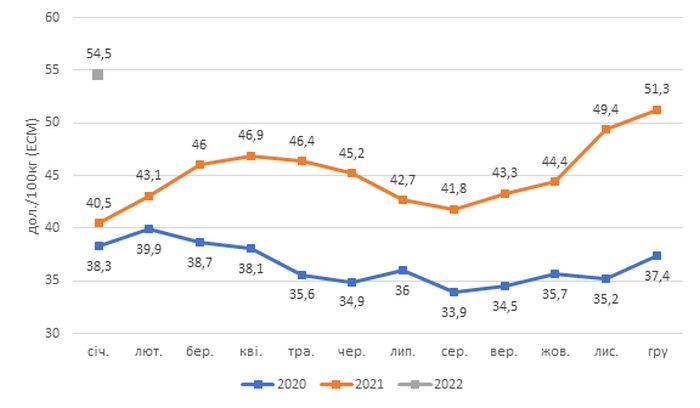

Середньовиважена індикативна ціна на молоко, за інформацією IFCN, протягом минулого року також невпинно росла, а в січні 2022-го досягла свого максимуму з 2014 року та становила 54,5 дол./100 кг (ЕСМ: жир — 4%, білок — 3,3%), що на 34,6% вище ціни січня 2021-го (графік 4).

Графік 4. Динаміка індикативної ціни на молоко IFCN, дол./100 кг (ЕСМ)

Джерело: IFCN.

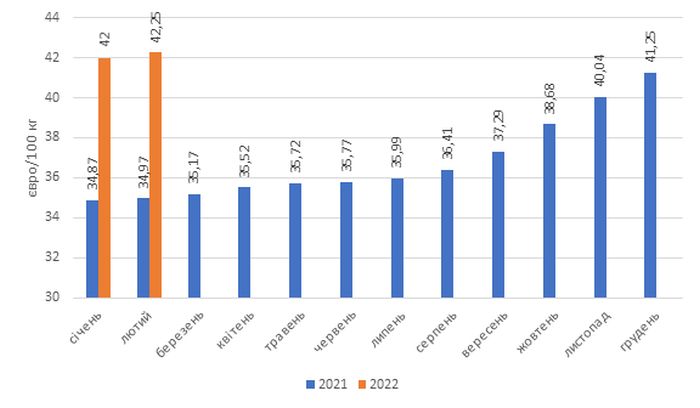

Середня ціна на молоко в ЄС також росте. Центнер молока в лютому коштував 42,3 євро, що на 21% вище лютого минулого року (графік 5).

Графік 5. Середня ціна на молоко в ЄС, євро/100 кг

Джерело: clal.it.

Детальніше читайте у журналі «Молоко і ферма» № 1 (68), лютий 2022